10Y国债利率有望下行至1.5% 稳定币第一股狂飙675% | 债圈大家说06.23

AI摘要:基本面与资金面支撑下,6-8月或迎债牛行情,但10年国债下行空间或不足20bp,若政策催化(央行买债/降息预期)则可能触及1.5%。策略上建议提前布局久期,把握7月利率债波段机会及中短久期高等级信用债,构建"哑铃型"组合。美债预计在4.2%-4.6%区间震荡,面临发行放量、曲线陡峭化及稳定币需求分流影响。稳定币支付可大幅降低企业成本(如年省数十亿),但更可能作为体系补充工具,需平衡技术创新与风险管控。

图片来源于网络,如有侵权,请联系删除

1、债牛做多胜率高

图片来源于网络,如有侵权,请联系删除

数据来源:Choice

图片来源于网络,如有侵权,请联系删除

研究固定收益首席分析师黄伟平

基本面是决定“债牛”的核心因素,现阶段基本面与资金面共同支撑债市处于利多环境。机构行为指标可作为参考变量,2025年行情节奏较快,久期布局应提前进行,建议后续密切关注基金久期、分歧度等机构行为指标调整仓位。一旦央行买断式逆回购放量、重启国债买卖或外部环境显著恶化等催化事件出现,将有望在6-8月期间推动债牛行情兑现,但是10Y国债收益率下行幅度可能不会超过20bp。虽然我们对历史“债牛”复盘的样本筛选条件是要求10Y国债收益率下行幅度超过20bp,但现阶段10Y国债收益率已降至1.64%,绝对水平已远低于过去两年,若下一轮“债牛”启动,下行幅度大概率不会超过20bp。

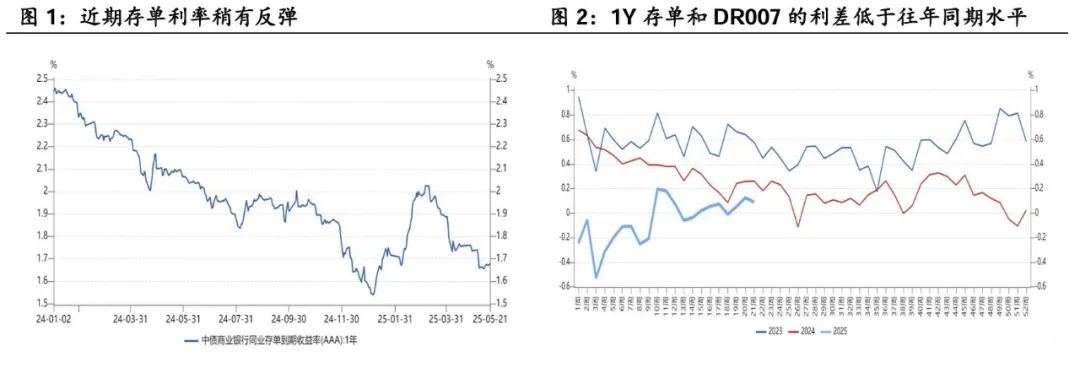

华福固定收益首席分析师徐亮

老券利率超额下行表明了投资者对债市偏乐观的心态,后续还可以继续持有赔率较好的品种和个券,例如长信用(建议选择有一定流动性的个券)、存单等。另外在利率老券下行之后,市场目光又会回到活跃券利率挑战前低上,未来可以关注:1.6月底央行是否宣布买债;2.7月资金利率是否还会进一步宽松;3.三季度是否有降息预期交易。如果出现以上情况,长债利率预计会突破前低下行,10年国债利率有望下行至1.5%左右;但如果没有事件型冲击,建议可以不断选择赔率好的品种。

固收首席分析师李勇

短期内利率仍然在窄幅震荡,但我们认为得益于流动性宽松,利率下行的逻辑在即将到来的1个月中较为顺畅。由于政策向实体经济传导是慢变量,我们认为央行将持续为流动性保驾护航,10年期国债收益率将下降至1.5%的水平。

固收首席分析师李清荷

我们认为7月债市做多胜率较高,建议积极把握做多窗口期,重点关注利率债波段机会和中短久期高等级信用债配置价值。(1)短期交易策略方面,建议把握 7 月初季末效应消退后的资金面改善窗口,积极布局利率债波段机会,尤其是超长期利率债。同时,可适当参与同业存单的交易性机会;(2)中期配置策略方面,建议重点关注资金青睐的债券品种,包括超长期利率债、银行永续债和二级资本债等。同时,中短久期高等级信用债也具有较好的配置价值。(3)组合构建方面,建议构建 "哑铃型" 债券投资组合,一方面配置超长期利率债以获取资本利得,另一方面配置中短久期高等级信用债以获取稳定的票息收益。同时,保持适度的流动性,以应对市场波动。(4)同时控制组合久期风险,避免过度加杠杆,密切关注央行货币政策变化和政府债发行情况。

2、美债过山车

研究所所长、固收首席张继强

美联储有望在年底结束缩表,或至少结束对美债的减持。海外官方机构在偏弱美元的环境下,并没有太多动力减持美债以维持汇率稳定,但美债安全资产属性弱化是最大扰动因素。对海外私人机构而言,美元贬值压力可能是最大风险,如果进行汇率对冲,美债利率的优势就不再突出,甚至收益率不及大多数主要经济体。美国居民方面,由于美股相对美债收益有望维持偏低正值,居民可能仍不会系统性增持美债。商业银行的美债需求可能受益于存款稳步增加+美债曲线陡峭化+潜在SLR放松。我们预计与共同基金的美债持有量将稳定增加。

法国

预计美债市场接下来需着重留意的三大事态发展:①新债发行洪流:随着美国政府增加借贷规模及美联储继续实施量化紧缩(即美联储减少持有美国政府债券的规模),债券市场可能将直面一波新的美国国债发行浪潮。不断增加的债务和量化紧缩将持续向市场注入债券,法国虽然存在需求,但投资者正逐渐转向远离长期债券和美元资产。②货币政策影响:整体来看,在所有情景下,美债收益率都将依然远高于五年前的水平。③稳定币需求:由短期美国国库券等流动性资产储备支持的稳定币,可能有助于提振对政府债券的需求。

固收首席分析师谭逸鸣

展望下半年,关税和财政问题延续,10Y美债收益率预计继续在当前4.2–4.6%区间附近震荡,但三季度面临进一步上行的风险。美债信用下降的背景下,期限利差将继续扩大、利率曲线进一步陡峭化。

3、稳定币狂飙

海通国际分析师寇媛媛

以Visa体系下的商户为例,其承担的交易手续费在1.5%至3%之间。也就是说,亚马逊每年可能需要为此支付高达67亿至134.25亿美元的服务费,而的这笔开销在18.14亿至36.27亿美元之间。如果商家转而应用稳定币进行支付,基于技术的稳定币支付可以通过高效的Layer 1或Layer 2网络完成,交易成本有望降至0.1%左右。这意味着,亚马逊和沃尔玛每年至少可以节省数十亿美元。

全球首席经济学家管涛

稳定币的核心属性引发争议,涉及货币与资产的界定、技术优势与传统银行体系的兼容性等问题。在货币国际化方面,稳定币虽在中具有潜力,但其成功仍依赖于国家综合国力及信用支撑。稳定币更可能作为银行服务的补充工具,而非全面替代,并强调其跨境流通、数据管理及汇兑成本等挑战。未来在秉承开放心态的前提下,需审慎研究稳定币的应用,平衡技术创新与风险管控。

宏观首席周君芝

在一轮支付新时代——数字化支付时代到来之际,稳定币发展,可以尽量弥合和信用货币之间的分裂。让原本试图逃离美元货币体系、规避到数字货币体系的支付需求,套一层稳定币外衣,重回中心化货币体系。

目录 返回

首页